De toepassing van de Bogleheads Investement Principles in Belgie

TIP

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Ja, na deze "slechtst-mogelijke" start datum en op het diepste punt van de tweede crash, hebben de cash-(niet)-beleggers hun glimlach een jaar kunnen volhouden.

Tijdens de volgende 10 jaar gingen ze verder met het verliezen van fortuin aan de inflatie.

De beleggers in de andere strategieën hebben nu dubbel zoveel als de cash-ers.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

-

argov

- Full Member

- Berichten: 202

- Lid geworden op: 06 feb 2014

- Locatie: Planeet Aarde (voorlopig)

- Contacteer:

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Of ze waren gestopt met beleggen uit schrik ongeveer rond 2008-2009

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Veel goede punten in deze post. Mijn opmerkingen/aanvullingen in blauw.

dw schreef: ↑16 juni 2018, 21:19 Maar wees je er wel van bewust dat deze methode in zekere zin een vals gevoel van veiligheid geeft. Zelfs wie zijn of haar eigen risicobereidheid en noden accuraat kan inschatten (en dat is al eerder zeldzaam, denk ik), heeft nog altijd volgende probleem: het risiconiveau van een portefeuille kwantificeren is nagenoeg onmogelijk.

Risico heeft vele aspecten. Beleggers met een langere 'loopbaan' hebben buiten de correktie van 2018, 2015, 2011 ook ervaring met 2007-09 en misschien zelfs 2001-03. Beleggers met minder ervaring denken misschien dat de bomen tot in de hemel groeien. In de opbouw van een portefeuille geef ik veel belang aan de historische drawdown van de asset klassen omdat deze risico tastbaar maken.

Als je gelooft in MPT en de efficiënte marktenhypothese en denkt dat risico perfect normaal verdeeld is en denkt dat het verleden zichzelf zal herhalen, kan je voor een willekeurige portefeuille zeggen hoe riskant ze is. Als je je echter iets meer hebt ingelezen en pakweg het werk van Taleb eens hebt doorworsteld, moet je besluiten dat het nauwkeurig inschatten van risico minstens aartsmoeilijk en waarschijnlijk onmogelijk is.

Risico is voor mij helemaal niet normaal verdeeld.

Black Swans, Sequence of return risks, fat tail (ipv normaal) distributies en de wet van Murphy zijn allen heel reel.

Persoonlijk maak ik weinig aannames naar de toekomst toe. De mark(ten) zullen geven wat ze geven, en ik zal dit aanvaarden.

Je kan uiteraard wel brede uitspraken doen ("een obligatie is per definitie minder riskant dan een aandeel van hetzelfde bedrijf" of "overheidsobligaties zijn doorgaans minder riskant dan bedrijfsobligaties"), maar veel verder dan dat gaan is moeilijk. Hoewel niet belangrijk voor deze discussie geloof ik in de Regression_toward_the_mean van de historische resultaten Elke crash is uniek in zijn oorzaken en gevolgen. Ik geloof niet in "this time is different". De aanleiding en trigger van de volgende crash zullen anders zijn dan de vorigen. De onderliggende oorzaken zullen waarschijnlijk opnieuw hun oorsprong vinden in het negeren van de fundamentele economische wetten en de daaruit volgende hoogmoed, bubbles, etc,...

De meeste actieve aandelenbeleggers beseffen dat ze een significant maar niet-kwantificeerbaar risico lopen en geven dat ook toe. Passieve beleggers praten zichzelf al te vaak een vals gevoel van veiligheid aan: "ik ken het risiconiveau van mijn portefueille en heb dat perfect afgestemd op mijn noden en risicobereidheid". Een realistischer analyse is meestal: "ik heb een zeer ruwe schatting van het risiconiveau van mijn portefeuille gemaakt en denk dat die misschien ongeveer overeenkomt met mijn eigen moeilijk in te schatten risicobereidheid en mijn veranderlijke noden".

Ik weet niet of de meeste passieve beleggers niet realistisch zouden zijn, en zouden denken dat ze alles kunnen berekenen. Cijfers zijn belangrijk maar er is een reden waarom ik hier vooral over principes gesproken heb. Jouw weergave van de "realistische analyse" is korrekt.

Als ik me zou baseren op het forum hier zou ik wel denken dat veel aktieve beleggers in individuele aandelen, en ook in fondsen een totaal verkeerde inschatting maken van het risico dat ze lopen. bvb Hoeveel keer spreekt men niet van "veilige aandelen"

Dat is geen pleidooi tegen planmatig en gedisciplineerd beleggen, maar wie aan gelijke welke strategie begint moet zich wel mentaal en financieel voorbereiden op het feit dat alle aannames en risico-schattingen die je maakt mogelijks (waarschijnlijk) verkeerd zijn.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Beleggers die gestart zijn 20 jaar geleden hebben het voordeel dat ze snel een crash meemaakten en niet lang daarna een tweede . Het kan natuurlijk zijn dat ze het bij de tweede crash opgeven.

Ik maak me meer zorgen ivm beleggers die 10 jaar geleden begonnen. Zij hebben nog niets meegemaakt. Ik las op dit forum opnieuw een zekere paniek bij de correctie in het begin van het jaar.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Ik vind 'de volgende crash zal lijken op de vorige' (en het daaruit volgende 'historische drawdown is een goede predictor van toekomstig risico') toch al een serieuze aanname naar de toekomst toe.B7H4long schreef: ↑18 juni 2018, 14:56 Veel goede punten in deze post. Mijn opmerkingen/aanvullingen in blauw.

Risico heeft vele aspecten. Beleggers met een langere 'loopbaan' hebben buiten de correktie van 2018, 2015, 2011 ook ervaring met 2007-09 en misschien zelfs 2001-03. Beleggers met minder ervaring denken misschien dat de bomen tot in de hemel groeien. In de opbouw van een portefeuille geef ik veel belang aan de historische drawdown van de asset klassen omdat deze risico tastbaar maken.

Persoonlijk maak ik weinig aannames naar de toekomst toe. De mark(ten) zullen geven wat ze geven, en ik zal dit aanvaarden.

Ik geloof niet in "this time is different". De aanleiding en trigger van de volgende crash zullen anders zijn dan de vorigen. De onderliggende oorzaken zullen waarschijnlijk opnieuw hun oorsprong vinden in het negeren van de fundamentele economische wetten en de daaruit volgende hoogmoed, bubbles, etc,...

Om maar een paar scenario's te geven:

- Historische data toont dat opkomende markten duidelijk riskanter zijn dan volwassen markten. Gelet op de veel grotere economische maturiteit in de meeste opkomende markten én de opstapelende schuldenberg in ontwikkelde landen durf ik die aanname niet zomaar meer maken.

- Historisch bleken overheidsobligaties ceteris paribus minder riskant dan bedrijfsobligaties. Opnieuw een aanname die ik niet meer durf te maken in het licht van enerzijds historisch hoge bedrijfswinsten en anderzijds oplopende politieke instabiliteit en overheidsschulden.

- Smallcaps waren lang riskanter dan large caps. Zal dat zo blijven? Het extra risico van smallcaps is deels toe te schrijven aan twee factoren die snel aan het veranderen zijn. De eerste is geografisch: largecaps zijn veelal multinationaal, smallcaps minder. Die spreiding was in het verleden een veiligheid, maar wie zegt dat dat in een toekomst met handelsoorlogen en protectionisme nog zo zal zijn? De tweede is het grote aantal (meestal erg riskante) IPOs in smallcap-indices. Jonge bedrijven stellen door het groeiend aantal alternatieve financieringskanalen hun beursgang tegenwoordig steeds langer uit, waardoor ze in combinatie met opgeblazen waarderingen in hippe sectoren bij hun introductie vaak al groot genoeg zijn voor mid of zelfs large-cap indices.

Ik kan nog wel een tijd doorspeculeren over meer en minder waarschijnlijke scenario's waarin historische drawdowns aan waarde verliezen. Dat neemt niet weg dat ik uiteraard overtuigd ben dat historische drawdowns waardevolle indicatoren zijn: ik geloof niet in this time is different, maar wel in this time might be different.

Mijn advies daarom: bekijk naar historische drawdowns en gebruik dat als uitgangspunt, maar pas daaropbovenop zeker nog een veiligheidsmarge toe (bv. 'maximale historische drawdown * 1.5'). En pas op met termen als 'stabiel' of 'veilig': enkel cash is dat.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Nog even terugkomen op deze vraag.

Zoals eerder besproken is de split aandelen/obligaties en de onderliggende assetklassen voor 90% bepalend voor het resultaat van een portefeuille. De keuze van de individuele beleggingsinstrumenten is beduidend minder belangrijk dan de split aandelen/obligaties.

Het materiaal dat ik vele jaren geleden gebruikte om mijn beslissing te nemen kan ik hier niet direct weergeven.

Dit zijn wel goede en meer recente referenties (sorry voor de herhaling voor zij die mijn andere posts lazen):

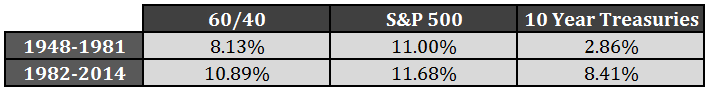

- US model portfolios: laat toe om verschillende AA te vergelijken. Voor de 60/40 portefeuille hebben zij (cijfers :-) ) :

Code: Selecteer alles

Historical Risk/Return (1926–2017)

Average annual return 8.8%

Best year (1933) 36.7%

Worst year (1931) –26.6%

Years with a loss 20 of 92awealthofcommonsense.com : real-risk-6040-portfolio/ Bekijkt de 60/40 portefeuille ook in de periode 1948-1981 met stijgende intrestvoeten. Om wat cijfers te tonen:

awealthofcommonsense.com : an-alternative-to-the-6040-portfolio/ Hier vergelijken ze de 60/40 portefeuille met een 75/25 portefeuille waar het stabiele deel cash is.

Ook intressant zijn:

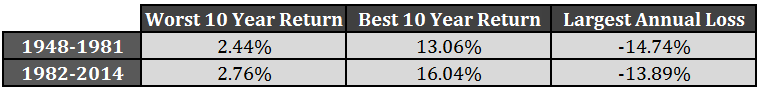

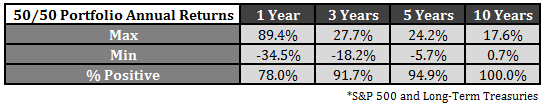

awealthofcommonsense.com : whats-worst-10-year-return-5050-stockbond-portfolio/ met deze cijfers

en ook awealthofcommonsense.com : a-historical-look-at-a-5050-portfolio/

Uit dit artikel wens ik nog het volgende te quoten:

A bond market “crash” is not the same thing as a stock market crash. The worst one year return in the S&P 500 was a loss of nearly 70% (again in the 1930s). The worst one year return in long-term bonds was a loss of 17% (in the early 1980s). Remember this when people say we’re in a bond bubble. Stocks crash; high quality bonds fall.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Inmiddels nog de volgende oudere referentie teruggevonden: 64/40 allocation by Peter L. Bernstein met het volgende

Commentaar door Rick Ferri

Elke belegger moet zijn eigen verdeling bepalen afhankelijk van zijn persoonlijke situatie en risicoprofiel.

Er natuurlijk is er het eerder vermelde If You Can - How millenials can get rich slowly door William J. Bernstein die start met 66/33.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Zit een mooi stukje over MPT bij, bedankt voor de interessante lectuur!B7H4long schreef: ↑19 juni 2018, 17:32Inmiddels nog de volgende oudere referentie teruggevonden: 64/40 allocation by Peter L. Bernstein met het volgende

Commentaar door Rick Ferri

Elke belegger moet zijn eigen verdeling bepalen afhankelijk van zijn persoonlijke situatie en risicoprofiel.

Er natuurlijk is er het eerder vermelde If You Can - How millenials can get rich slowly door William J. Bernstein die start met 66/33.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Veel discussies over Asset Allocatie in deze thread. Normaal, want 90% van je resultaat word bepaald door je keuze van je Asset Allocatie. In de volgende posts ga ik nog iets dieper in op de asset klassen. Daarna zijn we klaar om de echte fondsen te bespreken.

Voor Bogleheads is de keuze van de Asset Allocatie ten eerste een keuze voor de percentages tussen stabiele assets en assets die voor de groei moeten zorgen in de portefeuille.

- De stabiele assets zijn de assets die weinig volatiliteit tonen en die zorgen voor een vast inkomen met minder risico aan het kapitaal: In Belgie typisch obligatie(fondsen), cash, tak21, pensioensspaarverzekeringen

- De assets voor groei zijn typisch aandelen, aandelenfondsen en eventueel andere assets die voor groei zorgen met risico voor het basis kapitaal.

De Bogleheads focussen voor hun groeiportie op aandelen. De startpositie voor internationale beleggers heeft een verdeling zoals de wereldmarkt.

-- In de Morningstar style box is een marktconforme verdeling voor aandelen stijl ( Grootte en waarde/groei):

23-23-23

07-07-07

03-03-03

-- Qua geografische spreiding maakt de US meer dan de helft uit van de wereldmarkt; de Euro ongeveer 14% de UK ongeveer 6%.

-- Je kan ook je sector verdeling bekijken.

De images hieronder geven de waarden aan voor de index "Wereldwijde Aandelen" volgens Morningstar. Andere definities kunnen verschillen maar dit zal slechts licht zijn.

Onder Bogleheads in de VS is er een discussie hoeveel ze best in de VS zelf (domestic) en hoeveel ze erbuiten (internationaal / ex-US) beleggen. Dit laatste gaat van 0% tot 50%. Voor "international" beleggers, die niet in het land wonen dat >50% van de wereldmarkt uitmaken is er minder reden tot home-bias. Twee studies van Vanguard (hier en hier) bespreken dit thema. Ik concludeer daaruit dat het voor Belgen, weinig zin heeft om de Euro te overwegen en dat een wereldwijde diversificatie de startpositie moet zijn.

In verband met de spreiding over stijl ( waarde vs groei, small vs large) zijn er ook veel voorstanders die argumenteren dat historisch zowel small cap als value op lange termijn een hoger risico-aangepast rendement leveren. Lange termijn is hier wel 10tallen jaren.

Naar sectoren toe, is er een algemene consensus dat er geen sectoren zijn die hostorisch fundamenteel betere prestaties leveren dan de markt. Elk jaar zijn er andere sectoren die best presteren.

Voor Bogleheads is de keuze van de Asset Allocatie ten eerste een keuze voor de percentages tussen stabiele assets en assets die voor de groei moeten zorgen in de portefeuille.

- De stabiele assets zijn de assets die weinig volatiliteit tonen en die zorgen voor een vast inkomen met minder risico aan het kapitaal: In Belgie typisch obligatie(fondsen), cash, tak21, pensioensspaarverzekeringen

- De assets voor groei zijn typisch aandelen, aandelenfondsen en eventueel andere assets die voor groei zorgen met risico voor het basis kapitaal.

De Bogleheads focussen voor hun groeiportie op aandelen. De startpositie voor internationale beleggers heeft een verdeling zoals de wereldmarkt.

-- In de Morningstar style box is een marktconforme verdeling voor aandelen stijl ( Grootte en waarde/groei):

23-23-23

07-07-07

03-03-03

-- Qua geografische spreiding maakt de US meer dan de helft uit van de wereldmarkt; de Euro ongeveer 14% de UK ongeveer 6%.

-- Je kan ook je sector verdeling bekijken.

De images hieronder geven de waarden aan voor de index "Wereldwijde Aandelen" volgens Morningstar. Andere definities kunnen verschillen maar dit zal slechts licht zijn.

Onder Bogleheads in de VS is er een discussie hoeveel ze best in de VS zelf (domestic) en hoeveel ze erbuiten (internationaal / ex-US) beleggen. Dit laatste gaat van 0% tot 50%. Voor "international" beleggers, die niet in het land wonen dat >50% van de wereldmarkt uitmaken is er minder reden tot home-bias. Twee studies van Vanguard (hier en hier) bespreken dit thema. Ik concludeer daaruit dat het voor Belgen, weinig zin heeft om de Euro te overwegen en dat een wereldwijde diversificatie de startpositie moet zijn.

In verband met de spreiding over stijl ( waarde vs groei, small vs large) zijn er ook veel voorstanders die argumenteren dat historisch zowel small cap als value op lange termijn een hoger risico-aangepast rendement leveren. Lange termijn is hier wel 10tallen jaren.

Naar sectoren toe, is er een algemene consensus dat er geen sectoren zijn die hostorisch fundamenteel betere prestaties leveren dan de markt. Elk jaar zijn er andere sectoren die best presteren.

Je hebt niet voldoende permissies om de bijlagen van dit bericht te bekijken.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Voor het stabiele gedeelte van de portefeuille moet een belegger beroep doen op stabiele asset klassen.

Automatisch komen we dan uit bij de verschillende soorten van obligaties en cash.

Er zijn veel mogelijkheden ieder met zijn eigen karakteristieken.

In de focus naar stabiliteit willen we als Europese belegger vooreerst volatiliteit vermijden.

Een van de aspekten die volatiliteit brengen zijn de wisselkoersverschillen tussen de munt van de belegging en de Euro waarin wij rekenen. - > Dus ofwel in Euro beleggen ofwel hedgen naar Euro.

In deze thread zijn er reeds een paar posts die ingaan op de stabiele belegingen: bvb hier en hier

Laat ons een paar aspekten (her)bekijken:

- bedrijfsobligaties: zijn meer gecorreleerd met de bedrijven en hun kredietrisico zelf. Als bedrijven waarde verliezen doen, dan verliezen bedrijfsobligaties dikwijls ook veel waarde. - > Minder geschikt voor het stabiele deel van onze portefeuille.

- overheidsobligaties: In het algemeen is er weinig correlatie tussen overheidsobligaties en aandelen. Overheidsobligaties hebben (typisch) een laag kredietrisico; men kan bijna zeker zijn dat men zijn geld terugkrijgt.

Spreiding en diversificatie zijn ook bij stabiele assets belangrijk: beter geografisch over de volledige wereld spreiden dan allen in enkele landen. Opletten want sommige Euro overheids obligatie fondsen bevatten soms maar obligaties van een beperkt aantal landen. In Europa hebben Italie, Spanje en Frankrijk grote obligatiemarkten en zijn dus dikwijls "goed" vertegenwoordigd in de fondsen.

Sommige fondsen beleggen in Inflation gerelateerde obligaties. Deze bieden een opbrengst bovenop de inflatie. En hebben dus altijd dezelfde "reele" opbrengst bovenop de inflatie. De prijs is afhankelijk van de verwachtingen ivm de inflatie. Fondsen die in deze obligaties beleggen beschremen je dus tegen onverwachte inflatie.

In de keuze van de obligatiefondsen kan men kiezen tussen accumulerende of distribuerende fondsen.

Bij een distribuerend obligatiefonds zal je 30% RV betalen op de regelmatige dividenden en misschien 30% op de stijging van de waarde van de obligaties.

Accumulerende obligatiefondsen hebben in mijn ogen verschillende voordelen en kunnen dus interessant zijn voor de Belgische beleggers.

Kwaliteit van de obligaties word bepaald door de ratings agenschappen. Voor het stabiele gedeelte van de portefeuille ga je best voor "investment Grade" obligaties (AAA - BBB). Obligaties van minder kwaliteit zijn minder stabiel.

Beleggingen met een kortere duration zijn minder onderhevig aan stijgingen van de intrest, die dalingen van de fondswaarde kunnen veroorzaken. De duration van je obligaties moet gevoelig lager zijn dan je beleggings horizon. Beleggingen met kortere duration hebben wel minder rendement.

Cash is een stabiele asset met hele korte duration. Momenteel is de intrestvoet heel laag, je cash verliest waarde tov van de inflatie. Als/Wanneer de korte termijn rente stijgt zal het rendement sneller omhoog gaan.

Automatisch komen we dan uit bij de verschillende soorten van obligaties en cash.

Er zijn veel mogelijkheden ieder met zijn eigen karakteristieken.

In de focus naar stabiliteit willen we als Europese belegger vooreerst volatiliteit vermijden.

Een van de aspekten die volatiliteit brengen zijn de wisselkoersverschillen tussen de munt van de belegging en de Euro waarin wij rekenen. - > Dus ofwel in Euro beleggen ofwel hedgen naar Euro.

In deze thread zijn er reeds een paar posts die ingaan op de stabiele belegingen: bvb hier en hier

Laat ons een paar aspekten (her)bekijken:

- bedrijfsobligaties: zijn meer gecorreleerd met de bedrijven en hun kredietrisico zelf. Als bedrijven waarde verliezen doen, dan verliezen bedrijfsobligaties dikwijls ook veel waarde. - > Minder geschikt voor het stabiele deel van onze portefeuille.

- overheidsobligaties: In het algemeen is er weinig correlatie tussen overheidsobligaties en aandelen. Overheidsobligaties hebben (typisch) een laag kredietrisico; men kan bijna zeker zijn dat men zijn geld terugkrijgt.

Spreiding en diversificatie zijn ook bij stabiele assets belangrijk: beter geografisch over de volledige wereld spreiden dan allen in enkele landen. Opletten want sommige Euro overheids obligatie fondsen bevatten soms maar obligaties van een beperkt aantal landen. In Europa hebben Italie, Spanje en Frankrijk grote obligatiemarkten en zijn dus dikwijls "goed" vertegenwoordigd in de fondsen.

Sommige fondsen beleggen in Inflation gerelateerde obligaties. Deze bieden een opbrengst bovenop de inflatie. En hebben dus altijd dezelfde "reele" opbrengst bovenop de inflatie. De prijs is afhankelijk van de verwachtingen ivm de inflatie. Fondsen die in deze obligaties beleggen beschremen je dus tegen onverwachte inflatie.

In de keuze van de obligatiefondsen kan men kiezen tussen accumulerende of distribuerende fondsen.

Bij een distribuerend obligatiefonds zal je 30% RV betalen op de regelmatige dividenden en misschien 30% op de stijging van de waarde van de obligaties.

Accumulerende obligatiefondsen hebben in mijn ogen verschillende voordelen en kunnen dus interessant zijn voor de Belgische beleggers.

Kwaliteit van de obligaties word bepaald door de ratings agenschappen. Voor het stabiele gedeelte van de portefeuille ga je best voor "investment Grade" obligaties (AAA - BBB). Obligaties van minder kwaliteit zijn minder stabiel.

Beleggingen met een kortere duration zijn minder onderhevig aan stijgingen van de intrest, die dalingen van de fondswaarde kunnen veroorzaken. De duration van je obligaties moet gevoelig lager zijn dan je beleggings horizon. Beleggingen met kortere duration hebben wel minder rendement.

Cash is een stabiele asset met hele korte duration. Momenteel is de intrestvoet heel laag, je cash verliest waarde tov van de inflatie. Als/Wanneer de korte termijn rente stijgt zal het rendement sneller omhoog gaan.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Wat betreft spreiding lijkt het onderscheid tussen passieve obligatie-indexfondsen en actief beheerde obligatiefondsen hier ook wel relevant. De spreiding en de risicobeheersing bij passieve obligatie-indexfondsen is volgens mij vaak niet beter dan actief beheerde obligatiefondsen. Obligatie-indexfondsen zijn typisch gewogen naar de schuldgraad, of naar de marktgrootte, en dat kan averechts werken op het genomen risico. Bij obligatiefondsen is het wellicht interessanter dat iets/iemand een risicogewogen selectie maakt van de obligaties. Op voorwaarde dat de beheerskosten dan beperkt (<1%) blijven natuurlijk. Niet?B7H4long schreef: ↑5 juli 2018, 13:24 Spreiding en diversificatie zijn ook bij stabiele assets belangrijk: beter geografisch over de volledige wereld spreiden dan allen in enkele landen. Opletten want sommige Euro overheids obligatie fondsen bevatten soms maar obligaties van een beperkt aantal landen. In Europa hebben Italie, Spanje en Frankrijk grote obligatiemarkten en zijn dus dikwijls "goed" vertegenwoordigd in de fondsen.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

woete schreef: ↑5 juli 2018, 21:26 Wat betreft spreiding lijkt het onderscheid tussen passieve obligatie-indexfondsen en actief beheerde obligatiefondsen hier ook wel relevant.

De spreiding en de risicobeheersing bij passieve obligatie-indexfondsen is volgens mij vaak niet beter dan actief beheerde obligatiefondsen. Daar zouden we kunnen over diskuteren :-).

Obligatie-indexfondsen zijn typisch gewogen naar de schuldgraad, of naar de marktgrootte, en dat kan averechts werken op het genomen risico. Niet zeker dat je dit kan veralgemenen.

Bij obligatiefondsen is het wellicht interessanter dat iets/iemand een risicogewogen selectie maakt van de obligaties. Op voorwaarde dat de beheerskosten dan beperkt (<1%) blijven natuurlijk. Niet?

De coupons van kwaliteitsobligaties is vandaag dikwijls niet meer dan 1%. Het lijkt geen idee om dit volledig aan de fondsbeheerders te geven...

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Veel beleggers hebben schrik van een mogelijke rentestijging en de mogelijke impact op obligatie(fondsen).

Het is zeer moeilijk/onmogelijk om de evolutie van de markt te voorspellen.

Maar zoals elke markt is de consensus van de verwachtingen in rekening gebracht in de huidige prijzen.

Een paar elementen:

- Een tweetal weken geleden was er op 2 dagen tijd zowel een renteverhoging door de US Fed als de aankondigning van Draghi. De obligatiemarkten reageerden amper. De aankondigingen waren verwacht en reeds ingerekend.

- Sommige maken een vergelijken tussen de US obligatiemarkten een paar jaar geleden en de Europese Obligatie markt vandaag. "De Euro obligaties zijn een paar jaar achter op de US obligaties" word er dan gezegd. Maar is dit dan zo slecht?

Hieronder 2 grafieken van de vorige quarterly "market insights" van JP morgan.

- De evolutie van de FED rate over de laatste jaren.

- De evolutie van de rentekurve van de overheidsobligaties: een vergelijking tussen 5 jaar geleden en nu. De rente van de korte termijn obligaties ging mee omhoog, de rente van de obligaties van middenlange en lange termijn werden veel minder beinvloed.

Obligaties van middellange termijn worden dikwijls aangeraden voor het stabiele gedeelte van een lange termijn portefeuille.

Als de situatie in Europe gelijkaardig zal zijn als het recente verleden voor de USD obligaties dan lijken de middellange obligaties een goede keuze.

Het is zeer moeilijk/onmogelijk om de evolutie van de markt te voorspellen.

Maar zoals elke markt is de consensus van de verwachtingen in rekening gebracht in de huidige prijzen.

Een paar elementen:

- Een tweetal weken geleden was er op 2 dagen tijd zowel een renteverhoging door de US Fed als de aankondigning van Draghi. De obligatiemarkten reageerden amper. De aankondigingen waren verwacht en reeds ingerekend.

- Sommige maken een vergelijken tussen de US obligatiemarkten een paar jaar geleden en de Europese Obligatie markt vandaag. "De Euro obligaties zijn een paar jaar achter op de US obligaties" word er dan gezegd. Maar is dit dan zo slecht?

Hieronder 2 grafieken van de vorige quarterly "market insights" van JP morgan.

- De evolutie van de FED rate over de laatste jaren.

- De evolutie van de rentekurve van de overheidsobligaties: een vergelijking tussen 5 jaar geleden en nu. De rente van de korte termijn obligaties ging mee omhoog, de rente van de obligaties van middenlange en lange termijn werden veel minder beinvloed.

Obligaties van middellange termijn worden dikwijls aangeraden voor het stabiele gedeelte van een lange termijn portefeuille.

Als de situatie in Europe gelijkaardig zal zijn als het recente verleden voor de USD obligaties dan lijken de middellange obligaties een goede keuze.

Je hebt niet voldoende permissies om de bijlagen van dit bericht te bekijken.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.