De toepassing van de Bogleheads Investement Principles in Belgie

TIP

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Ik vind hem ook zeer prijzig, maar ik ga er van uit dat dit tegen 't einde van mijn beleggingshorizon (ergens in de 20sixties) wel allemaal in orde zal komen.

ETF-portefeuille: +37,87% sinds opstart in december '19.

Laatste update: 1/1/2024

Laatste update: 1/1/2024

Re: De toepassing van de Bogleheads Investement Principles in Belgie

B7H4long schreef: ↑15 juni 2021, 06:42Voorbeelden:

breed gespreide aandelenbelegging heeft een verwacht (maar-niet-gegarandeerde) rendement van een paar percent boven inflatie en een mogelijke verlies van 50%, een verlies dat misschien na verschillende jaren nog niet goedgemaakt is. na verschillende jaren nog op verlies staat

Kan ik het risico lopen:

bvb. vandaag heb ik een zekere portefeuille waarvan de opbrengst een duidelijk doe heeft. Dit doel is "mandatory'. Als mijn portefeuille daalt met x% kan ik dit doel niet bereiken. >> ik kan dus geen risico nemen.

Moet ik het risico lopen:

bvb. vandaag heb ik een zekere portefeuille. Binnen X jaar moet ik aan Persoon P een bedrag dat x hoger is. Ik kan dit niet bereiken met de opbrencst van een spaarboekje. Ik heb het verwachte rendement van aandelen nodig >> ik moet dus risico nemen.

Wil ik het risico lopen:

Ik weet dat aandelen normaal een mooi rendement opleveren, maar de markt kan ook crashen met 50% of meer. Wil ik dit risico lopen. Je kiest tussen een verwachte (maar-niet-gegarandeerde) opbrengst en een mogelijke verlies.

Zou je goed slapen indien je 50% van je belegging verliest, en dat dit na verschillende jaren nog op verlies staat?

Ik zou zeker niet goed slapen indien ik er moet van uit gaan dat ik hooguit een paar percent rendement boven inflatie kan maken en dat daar tegenover staat dat ik de helft van mijn inzet kan verliezen.

Maar ik denk dat ge overdrijft, IWDA zal wellicht niet zoveel zakken.

Vorig jaar verloor IWDA slechts eenderde van zijn beurskoers tijdens de mini-crash en op het einde van het jaar stond het weer break-even.

Een verloren jaar dat wel maar het gaat hier om het grotere plaatje want het is toch een investering voor de lange termijn.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Zelf heb ik in een portefeuille met overwegend individuele zelf gekozen aandelen posities doorheen de tijd ook ETF's gebruikt om (bij gebrek aan inspiratie) de allocatie van aandelen en obligaties op punt te houden. Momenteel zit zo'n 10% van mijn port in ETF's.

Van januari 2016 tot vandaag heb ik posities gehad, uitgebreid en verkocht in IWDA, IEAG, SWRD en UBUX.

Als ik al die lijnen samen neem in de CAGR bereken (IR.SCHEMA formule) kom ik aan een CAGR van 7,7% netto.

Dat is natuurlijk niet slecht, maar wel een pak minder dan mijn totaal performance, UBUX daarentegen presteert wel top. Maar dat komt ook door de timing van de instap.

IEAG was dan weer bijzonder pover, zelfs na vele jaren. De aankoop/verkoopkosten wegen daar enorm door.

Van januari 2016 tot vandaag heb ik posities gehad, uitgebreid en verkocht in IWDA, IEAG, SWRD en UBUX.

Als ik al die lijnen samen neem in de CAGR bereken (IR.SCHEMA formule) kom ik aan een CAGR van 7,7% netto.

Dat is natuurlijk niet slecht, maar wel een pak minder dan mijn totaal performance, UBUX daarentegen presteert wel top. Maar dat komt ook door de timing van de instap.

IEAG was dan weer bijzonder pover, zelfs na vele jaren. De aankoop/verkoopkosten wegen daar enorm door.

74% aandelen, 16% obligaties, 10% cash

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Deze aanbeveling kwam uit een boek van 10 jaar geleden. Persoonlijk volg ik dit niet. Ik baseer me niet op de stand van de markt om te beslissen waar wanneer en hoeveel ik beleg.Bae1 schreef: ↑15 juni 2021, 08:23 Vraagje voor B7H4 en de andere boggleheads op dit forum... Je hebt onlangs dit bericht gepost tijdens een boeklezing :Bv. IWDA staat nu al enkele maanden op een K/W van 25+ en gaat nu al richting 28. Betekent dit dat jullie de aankopen blijven uitstellen, ookal is het weer die tijd van de maand/jaar/... om bij te kopen? Of blijven jullie volharden in het aankopen?1. De koers-winst verhouding is 15 of lager. stap gewoon in []

2. De koers-winst verhouding ligt tussen 15 en 20. U kunt kiezen tussen gewoon of gespreid instappen []

3. De koers-winst verhouding ligt tussen 20 en 25. [] Als u besluit toch in te stappen, doe het dan gespreid []

4. De koers-winst verhouding is 25 of hoger. Wacht met het kopen van aandelen

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

- troglodytes

- Hero Member

- Berichten: 742

- Lid geworden op: 27 dec 2019

- Contacteer:

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Ik vind dat de markt ook duur staat. Maar goed: wie ben ik? Meestal kloppen mijn voorspellingen niet.

Vanmorgen bijgekocht: 248 IWDA’s, 44 ZPRX, 60 EMIM en 74 ZPRV.

Vanmorgen bijgekocht: 248 IWDA’s, 44 ZPRX, 60 EMIM en 74 ZPRV.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Mooie verdeling, niks mis mee,er zijn weinig andere alternatieven.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Ongelezen bericht door B7H4long » 16 minuten geleden

Mattia schreef: ↑37 minuten geleden

el perro schreef: ↑41 minuten geleden

Compleet ongerelateerd aan waar je op reageert.

Opnieuw.

Een beetje zoals uw epistel, doet het pijn dat ge door de mand gevallen zijt ?

Beste Mattia,

Ik zie niet in waar el Pedro 'door de mand gevallen zou zijn

Het zou leuk zijn indien jij dit Forum zou gebruiken zoals je van de anderen verwacht.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik begrijp jou niet zo goed B7H4,

Wie bedoel je met el Pedro?

Ik gebruik dit forum op dezelfde wijze als gij dit doet, verwacht je van mij iets anders?

Met vriendelijke groeten

Mattia schreef: ↑37 minuten geleden

el perro schreef: ↑41 minuten geleden

Compleet ongerelateerd aan waar je op reageert.

Opnieuw.

Een beetje zoals uw epistel, doet het pijn dat ge door de mand gevallen zijt ?

Beste Mattia,

Ik zie niet in waar el Pedro 'door de mand gevallen zou zijn

Het zou leuk zijn indien jij dit Forum zou gebruiken zoals je van de anderen verwacht.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik begrijp jou niet zo goed B7H4,

Wie bedoel je met el Pedro?

Ik gebruik dit forum op dezelfde wijze als gij dit doet, verwacht je van mij iets anders?

Met vriendelijke groeten

- troglodytes

- Hero Member

- Berichten: 742

- Lid geworden op: 27 dec 2019

- Contacteer:

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Een probleem waar we allemaal al eens op gebotst zijn. Zo kan ik bij Bolero bepaalde obligatietrackers niet kopen omdat ze de verkeerde taks aanrekenen.De Tijd: "Banken rekenen verschillende beurstaks aan voor zelfde tracker"

Voor dezelfde tracker 1,32 procent beurstaks betalen bij de ene bank, en 0,12 procent bij de andere bank. Het gebeurt, leert een rondvraag van de redactie.

https://www.tijd.be/markten-live/fondse ... 13628.html

Vanguard is 'schuldig' omdat ze acc en dist trackers dezelfde naam geven (maar wel een andere ISIN). De FSMA daarentegen zou moeten filteren op ISIN en niet op naam.

Nog een quote uit het artikel:

Verschillende aanbieders van trackers geven om die reden aan dat ze enkel de distributieversie van de tracker registreren in ons land, en niet de kapitalisatieversie. Op die manier wordt ontkomen aan de beurstaks van 1,32 procent, menen ze. Maar dat is niet de zienswijze van de fiscus. ‘De registratie van een tracker moet gebeuren op het niveau van het compartiment’, zegt Francis Adyns, de woordvoerder van de FOD Financiën. Het compartiment is de 'enveloppe' die de kapitalisatie- en de distributieversie van een tracker bundelt. Dit betekent dat zodra een compartiment geregistreerd is bij de toezichthouder FSMA, beide versies van de tracker als geregistreerd worden bestempeld.

Alle ogen zijn gericht op minister van Financiën Vincent Van Peteghem (CD&V), die werkt aan een brede fiscale vereenvoudiging. De eerste plannen zouden eind dit jaar worden voorgesteld. ‘Op dit ogenblik hebben we geen specifieke plannen in verband met de fiscaliteit van trackers, maar in het kader van de bredere fiscale hervorming kunnen ook die taksen onder de loep worden genomen’, luidt het op het kabinet.

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Dat is een discussie die op dit forum al tientallen keren gevoerd is .....

Misschien kun je zelf nog eens het FSMA contacteren om hun daarop te wijzen ?

Misschien kun je zelf nog eens het FSMA contacteren om hun daarop te wijzen ?

Re: De toepassing van de Bogleheads Investement Principles in Belgie

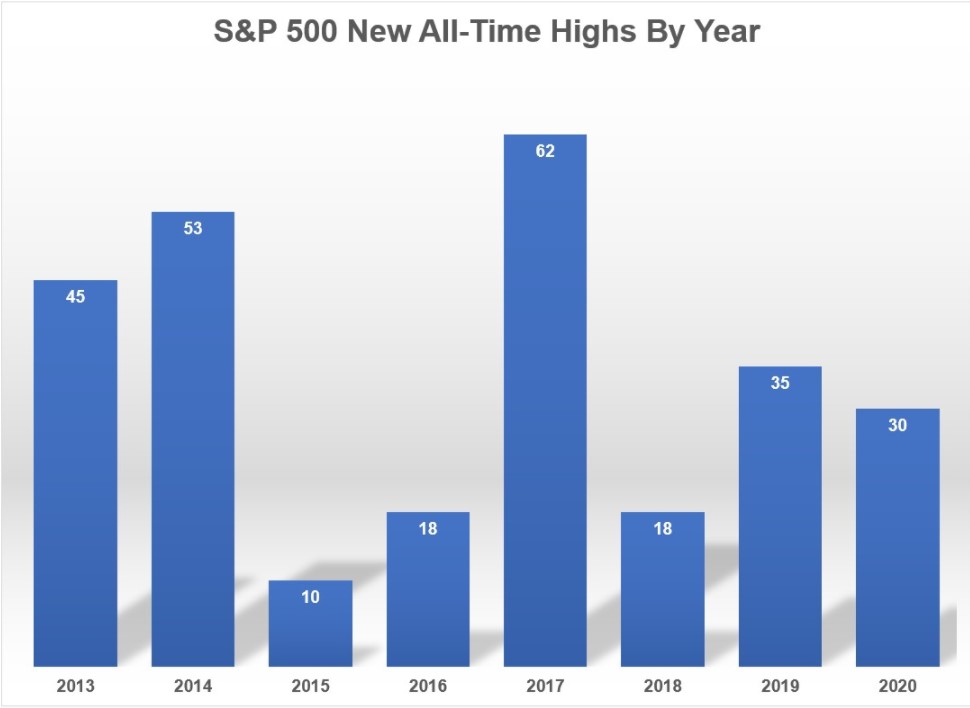

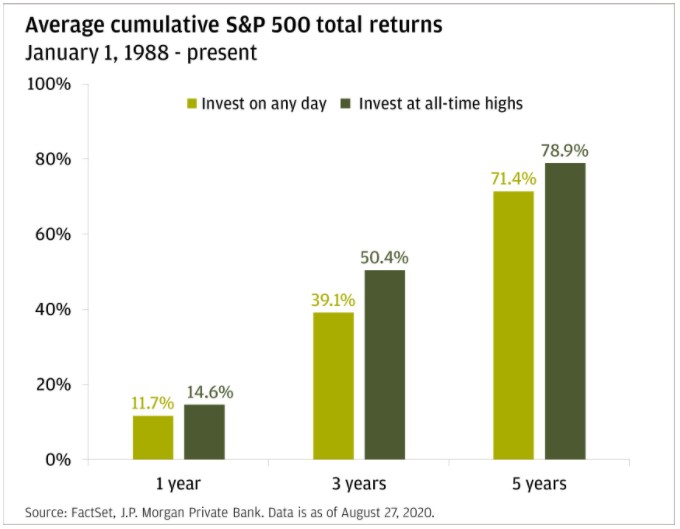

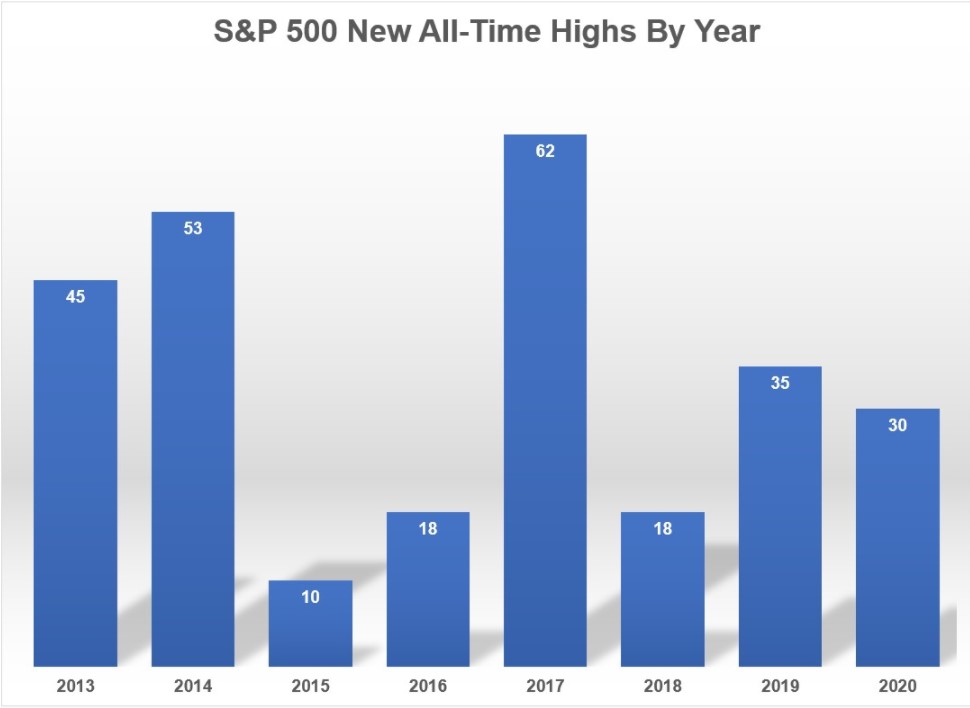

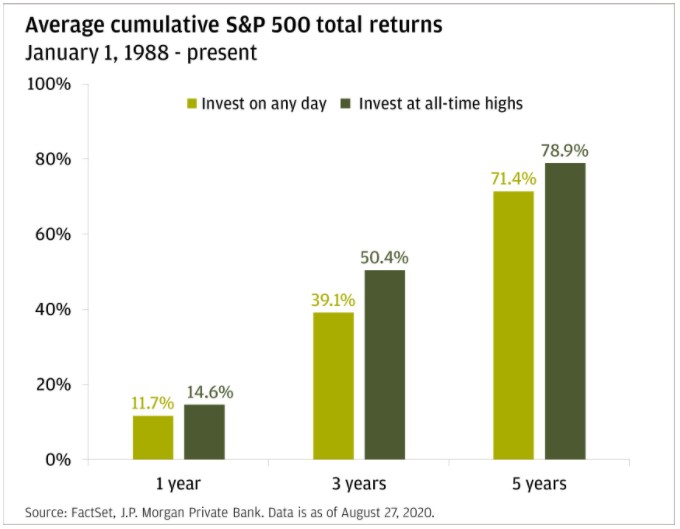

Kwam vandaag deze grafiek tegen.

Bron: https://awealthofcommonsense.com/2020/1 ... ime-highs/

en blijkbaar was het in het verleden beter om te beleggen op een dag dat een ATH bereikt werd tov eendert welke dag.

Bron: https://awealthofcommonsense.com/2020/1 ... ime-highs/

en blijkbaar was het in het verleden beter om te beleggen op een dag dat een ATH bereikt werd tov eendert welke dag.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

- EarthNvstr1

- VIP member

- Berichten: 6877

- Lid geworden op: 13 dec 2020

- Contacteer:

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Da's een interessante visie van de fiscus, en een belangrijk argument tegen VWCE, VAGF, ...troglodytes schreef: ↑15 juni 2021, 17:25Een probleem waar we allemaal al eens op gebotst zijn. Zo kan ik bij Bolero bepaalde obligatietrackers niet kopen omdat ze de verkeerde taks aanrekenen.De Tijd: "Banken rekenen verschillende beurstaks aan voor zelfde tracker"

Voor dezelfde tracker 1,32 procent beurstaks betalen bij de ene bank, en 0,12 procent bij de andere bank. Het gebeurt, leert een rondvraag van de redactie.

https://www.tijd.be/markten-live/fondse ... 13628.html

Vanguard is 'schuldig' omdat ze acc en dist trackers dezelfde naam geven (maar wel een andere ISIN). De FSMA daarentegen zou moeten filteren op ISIN en niet op naam.

Nog een quote uit het artikel:

Verschillende aanbieders van trackers geven om die reden aan dat ze enkel de distributieversie van de tracker registreren in ons land, en niet de kapitalisatieversie. Op die manier wordt ontkomen aan de beurstaks van 1,32 procent, menen ze. Maar dat is niet de zienswijze van de fiscus. ‘De registratie van een tracker moet gebeuren op het niveau van het compartiment’, zegt Francis Adyns, de woordvoerder van de FOD Financiën. Het compartiment is de 'enveloppe' die de kapitalisatie- en de distributieversie van een tracker bundelt. Dit betekent dat zodra een compartiment geregistreerd is bij de toezichthouder FSMA, beide versies van de tracker als geregistreerd worden bestempeld.Alle ogen zijn gericht op minister van Financiën Vincent Van Peteghem (CD&V), die werkt aan een brede fiscale vereenvoudiging. De eerste plannen zouden eind dit jaar worden voorgesteld. ‘Op dit ogenblik hebben we geen specifieke plannen in verband met de fiscaliteit van trackers, maar in het kader van de bredere fiscale hervorming kunnen ook die taksen onder de loep worden genomen’, luidt het op het kabinet.

ETF-portefeuille: +37,87% sinds opstart in december '19.

Laatste update: 1/1/2024

Laatste update: 1/1/2024

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Bedankt al voor de reactie. Ik ga deze twee zaken zeker verder bekijken.B7H4long schreef: ↑14 juni 2021, 18:03

...Historisch gezien is er geen sector die consistenent overpresteert.

Google ook bvb "Callan table of periodic investment returns" om een zicht te krijgen op de rotatie.

Als je wil investeren met hoger risico om een hoger rendement te verkrijgen kan je misschien kijken naar factorinvestering.

Google Fama&French 3 factor model of ook 5 factor model.

Gebaseerd op langjarige geschiedenis argumenteren zij dat zowel small caps als value aandelen, op lange termijn!, een hoger rendement toonden, met een hoger risico (hogere volatiliteit, hogere drawdowns, lange periode van onderpresteren, ... ).

Tijdens kortere periodes hebben ze dan beter rendement getoond.

...

Wat was de reden waarom je deze dividendenportefeuille niet hebt aangehouden?troglodytes schreef: ↑14 juni 2021, 18:27 Ik heb een gigantische dividendenportefeuille in enkele maanden verkocht (meer dan 1 mil) en ben dat nu langzaam aan het omzetten naar een allocatie die ik gepuurd heb uit de adviezen van bovenstaande heren (allemaal venten toch weeral). De huidige allocatie ziet u onderaan in mijn signature.

Een wereldwijde etf hiervan bestaat precies niet? Ik vind ze toch niet.

Leuke grafiek en uitleg trouwens bij de rest van je post!

- troglodytes

- Hero Member

- Berichten: 742

- Lid geworden op: 27 dec 2019

- Contacteer:

Re: De toepassing van de Bogleheads Investement Principles in Belgie

Er zijn vooral rationele argumenten waarom ik geswitcht ben van aandelen naar passief/factor investing (bewezen onderprestaties van actieve beleggers; belastingen op dividenden; ...). Ik zou hier heel uitgebreid kunnen op antwoorden, maar gezien het sfeertje de laatste tijd hier, stel ik het maar uit.

Minder controversieel misschien zijn mijn persoonlijke en emotionele argumenten.

Met slechts een handvol trackers behoud ik het overzicht en de controle op mijn portfolio én de bijhorende strategie met een extreem minimale inspanning. Eenmaal ik mijn gewenste allocatie bereikt heb, moet ik één dag per jaar (op mijn verjaardag) een handvol aan- en verkopen uitvoeren, volgens zéér specifieke regels, om alles opnieuw in balans te brengen en om tegelijkertijd een inkomen uit de portefeuille te halen. Er komt geen enkele emotionele beslissing of timing aan te pas. Gewoon: STAY THE COURSE!

En dan is er de rust. Wat een verschil met een aandelenportefeuille (ik kan het weten)! Met breedgespreide trackers heb je geen onvoorspelbare 'ongelukjes', zoals afgeketse US-deals, een brandende tanker, een corrupte CEO, een slechte overname of een horde redditers die je aandeel komen opblazen, [insert your own 'accident' here] . Je mag nog zo goed jaarrapporten of grafieken lezen om overtuigd te zijn van je 'huiswerk'... deze dingen gebeuren constant en zijn van kapitale invloed op je aandelen. Met een dividendenportefeuille van een aandeel of 30+ zit er altijd wel eentje tussen die in de lappenmand ligt. Ik lig daar dan van wakker en begin dan te twijfelen over verkopen/bijkopen/afbouwen. Ga maar eens op vakantie!

Thanks! Ik zal er regelmatig nieuwe posten. Hoe meer mensen Portfolio Performance gebruiken, hoe beter ze worden als belegger (dividend of anders!).