Inflatiegerelateerde obligaties

TIP

Gebruik de spaargids tools effectenrekening vergelijken

- private banking

Inflatiegerelateerde obligaties

Ik wil graag wat meer te weten komen over inflatiegerelateerde obligaties. Wat ik intussen al weet is dat de inflatiebescherming verloopt via een dagelijkse indexering van de hoofdsom (de terugbetalingswaarde), en in mindere mate de aanpassing van het couponbedrag daaraan (1% op 100 is minder dan 1% op 105). Even een cijfervoorbeeld om te kijken of ik het helemaal begrijp. Het gaat hier om een US TIPS, resterende looptijd minder dan 4 jaar, te koop via bijvoorbeeld Bolero of IBKR. https://www.treasurydirect.gov/instit/a ... =91282CCA7, ISIN: US91282CCA71. Misschien zijn EUR obligaties voor ons interessanter, maar om hier even mee verder te werken:

- Obligatie uitgegeven aan 100 (? - niet zo belangrijk voor de conclusie)

- Volgens TreasuryDirect is de (hypothetische) terugbetalingswaarde intussen 112,987 geworden

- Aankoopprijs vandaag is 97,52

- Coupon bedraagt 0,125 (voor het gemak indexeer ik deze niet in mijn voorbeeld)

Stel dat er vanaf vandaag geen inflatie meer is, en de terugbetalingswaarde dus 112,987 blijft, dan heb je op deze obligatie bijgevolg een nominaal geannuliseerd brutorendement van 4,276%. Dit is hoger dan op klassieke treasuries, en dit positieve verschil kan enkel nog meer oplopen indien inflatie resterende periode > 0%. Klopt toch iets niet aan mijn redenering? (tenzij beleggers deflatie verwachten, maar dat lijkt mij weinig waarschijnlijk)

- Obligatie uitgegeven aan 100 (? - niet zo belangrijk voor de conclusie)

- Volgens TreasuryDirect is de (hypothetische) terugbetalingswaarde intussen 112,987 geworden

- Aankoopprijs vandaag is 97,52

- Coupon bedraagt 0,125 (voor het gemak indexeer ik deze niet in mijn voorbeeld)

Stel dat er vanaf vandaag geen inflatie meer is, en de terugbetalingswaarde dus 112,987 blijft, dan heb je op deze obligatie bijgevolg een nominaal geannuliseerd brutorendement van 4,276%. Dit is hoger dan op klassieke treasuries, en dit positieve verschil kan enkel nog meer oplopen indien inflatie resterende periode > 0%. Klopt toch iets niet aan mijn redenering? (tenzij beleggers deflatie verwachten, maar dat lijkt mij weinig waarschijnlijk)

Laatst gewijzigd door pmu op 3 september 2022, 22:44, 1 keer totaal gewijzigd.

Re: Inflatiegerelateerde obligaties

"Theoretisch" wordt de verwachte inflatie in de prijs van de TIPS ingerekend, met typisch nog een premie voor de bescherming tegen onverwachte inflatie.

Weet je wat er in de "(hypothetische) terugbetalingswaarde" inbegrepen is?

Wat is de prijs en rendement van gelijkaardige treasuries?

De huidige prijs van de TIPS gaat waarschijnlijk uit van een ander scenario.

Weet je wat er in de "(hypothetische) terugbetalingswaarde" inbegrepen is?

Wat is de prijs en rendement van gelijkaardige treasuries?

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Mis geen enkele kans om te besparen.

Krijg de beste tips en aanbiedingen rechtstreeks in uw mailbox

Uitschrijven kan altijd. We respecteren uw privacy.

Re: Inflatiegerelateerde obligaties

Je kan zeker eens gaan kijken op het Bogleheads forum.

De posts van #Cruncher gaan diep in op de verschillende cijfers.

De posts van #Cruncher gaan diep in op de verschillende cijfers.

Passief lange-termijn belegger in breed-gediversifieerde indexfondsen, geïnspireerd door Bogleheads.org.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Ik geef geen advies, ik ben gewoon een internet amateur - > doe steeds je eigen onderzoek en berekeningen.

Re: Inflatiegerelateerde obligaties

Mijn vraag werd beantwoord door jeffyscott van het Bogleheads-forum (citaat licht aangepast).

De verkopende partij moet vergoed worden voor de misgelopen verhoogde hoofdsom. Die is namelijk gestegen van 100 naar 112.987.(...)

Using the OP's figures, at 97.52 you would pay $1101.85 for 1129.87 in accrued principle (97.52 x 1.12987). In the unlikely event of 0% inflation and ignoring the coupons, that's a nominal gain of just 2.54% over ~3.5 years. Including the coupons, I get a nominal YTM of 0.826. That's close to the real YTM as should be, with inflation set to 0.

(...)

Re: Inflatiegerelateerde obligaties

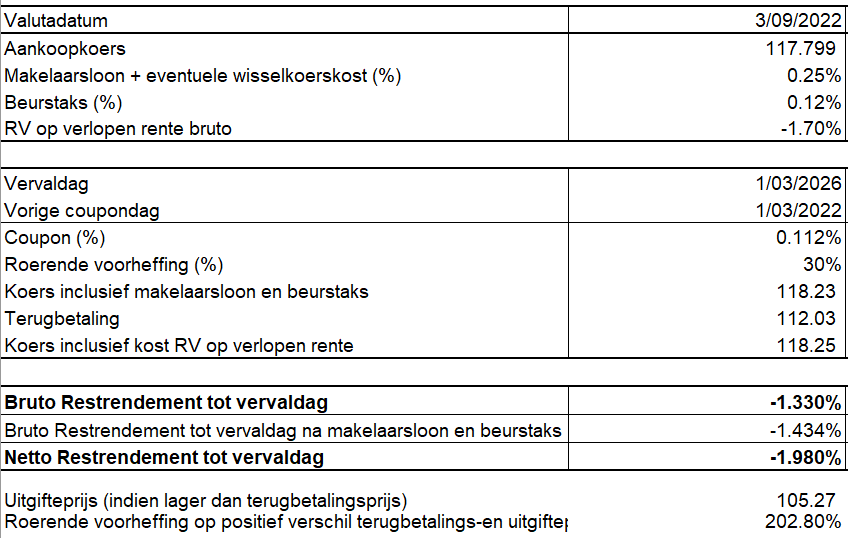

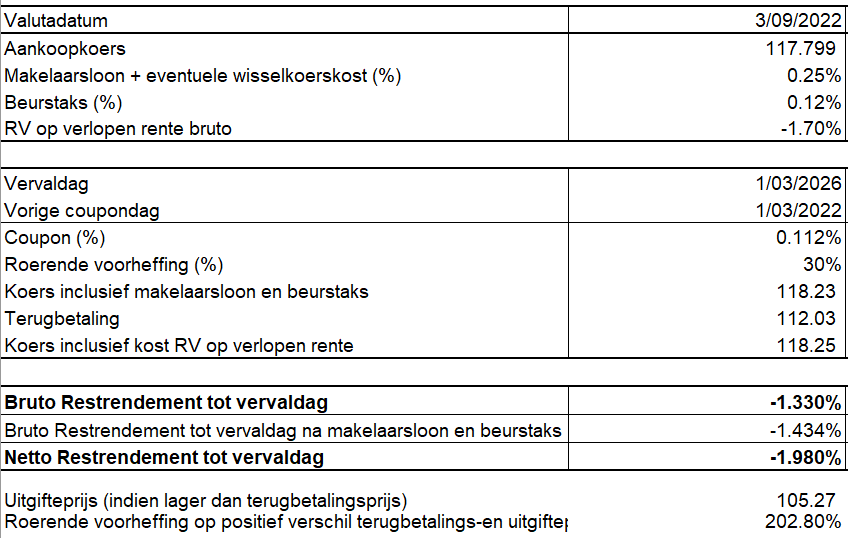

Ook even de moeite gedaan om de oefening te herhalen voor een Franse obligatie gerelateerd aan de (HICP) inflatie van de Eurozone. Het verhaal is hier behoorlijk anders.

- FR0013519253, vervaldatum maart 2026 (https://www.aft.gouv.fr/index.php/en/titre/fr0013519253)

- Indexwaarde startdatum: 105,13

- Indexwaarde augustus 2022: 117,78

-> indexeringsgetal startdatum <-> vandaag: 1,1203

- Obligatiekoers secundaire markten vandaag: 105,15

-> Te betalen aan de verkopende partij: 105,15*1,1203=117,799

- Terugbetaling hoofdsom indien geen inflatie gedurende de resterende looptijd: 100*1,1203=112,03

Zonder rekening te houden met de verwaarloosbare coupon (0,10% exclusief indexering) en met belastingen allerhande, bedraagt het geannualiseerd nominaal verlies op deze obligatie 1,42%. Let wel: indien inflatie gedurende de resterende looptijd wel (strikt) positieve proporties aanneemt - en dat boven 1,42% per jaar - wordt het nominaal rendement positief.

Je kunt dus stellen dat deze obligatie je koopkracht op pijl houdt ten belope van het verschil tussen de feitelijke toekomstige inflatie en 1,42% per jaar. Of ook: stel dat de jaarlijkse inflatie gedurende de resterende looptijd (gemiddeld) 2% is, ben je voor 0,58% van die 2% beschermt.

- FR0013519253, vervaldatum maart 2026 (https://www.aft.gouv.fr/index.php/en/titre/fr0013519253)

- Indexwaarde startdatum: 105,13

- Indexwaarde augustus 2022: 117,78

-> indexeringsgetal startdatum <-> vandaag: 1,1203

- Obligatiekoers secundaire markten vandaag: 105,15

-> Te betalen aan de verkopende partij: 105,15*1,1203=117,799

- Terugbetaling hoofdsom indien geen inflatie gedurende de resterende looptijd: 100*1,1203=112,03

Zonder rekening te houden met de verwaarloosbare coupon (0,10% exclusief indexering) en met belastingen allerhande, bedraagt het geannualiseerd nominaal verlies op deze obligatie 1,42%. Let wel: indien inflatie gedurende de resterende looptijd wel (strikt) positieve proporties aanneemt - en dat boven 1,42% per jaar - wordt het nominaal rendement positief.

Je kunt dus stellen dat deze obligatie je koopkracht op pijl houdt ten belope van het verschil tussen de feitelijke toekomstige inflatie en 1,42% per jaar. Of ook: stel dat de jaarlijkse inflatie gedurende de resterende looptijd (gemiddeld) 2% is, ben je voor 0,58% van die 2% beschermt.

Re: Inflatiegerelateerde obligaties

Tenslotte nog even de berekening van het nettorendement inclusief coupon en rekening houdende met Belgische belastingen en brokerkosten Bolero bij een aankoop van €10.000 op Frankfurt. Er wordt (allicht?) RV ingehouden op het verschil tussen de uitgifteprijs en terugbetalingsprijs, wat in dit geval een grote impact heeft.

Of dus: bescherming tegen inflatie boven de 2% per jaar (tijdens komende 3,5 jaar). En die bescherming is maar 70% aangezien er op het verschil ook 30% RV moet betaald worden.

Of dus: bescherming tegen inflatie boven de 2% per jaar (tijdens komende 3,5 jaar). En die bescherming is maar 70% aangezien er op het verschil ook 30% RV moet betaald worden.

Re: Inflatiegerelateerde obligaties

Inflatie kan ook terug afnemen, zelfs zeer waarschijnlijk over een periode van 4 jaar, die 112,9 eindwaarde ligt dus niet vast. De verwachting van negatieve inflatie over de resterende tijd is meteen ook de reden dat ze nu aan 97 te koop staan. Met andere woorden, voor dit type belegging ben je nu wat te laat, had je 1 a 2 jaar geleden moeten hebben.pmu schreef: ↑3 september 2022, 18:10 Stel dat er vanaf vandaag geen inflatie meer is, en de terugbetalingswaarde dus 112,987 blijft, dan heb je op deze obligatie bijgevolg een nominaal geannuliseerd brutorendement van 4,276%. Dit is hoger dan op klassieke treasuries, en dit positieve verschil kan enkel nog meer oplopen indien inflatie resterende periode > 0%. Klopt toch iets niet aan mijn redenering? (tenzij beleggers deflatie verwachten, maar dat lijkt mij weinig waarschijnlijk)

Re: Inflatiegerelateerde obligaties

Dat de eindwaarde niet vastligt, klopt uiteraard. Maar deflatie (dalende prijzen) over een periode van 3,5 is toch erg zeldzaam. Je kan namelijk vermoeden dat de gestegen energieprijzen nog niet in alle producten doorgerekend zijn.vortex schreef: ↑4 september 2022, 09:44Inflatie kan ook terug afnemen, zelfs zeer waarschijnlijk over een periode van 4 jaar, die 112,9 eindwaarde ligt dus niet vast. De verwachting van negatieve inflatie over de resterende tijd is meteen ook de reden dat ze nu aan 97 te koop staan. Met andere woorden, voor dit type belegging ben je nu wat te laat, had je 1 a 2 jaar geleden moeten hebben.pmu schreef: ↑3 september 2022, 18:10 Stel dat er vanaf vandaag geen inflatie meer is, en de terugbetalingswaarde dus 112,987 blijft, dan heb je op deze obligatie bijgevolg een nominaal geannuliseerd brutorendement van 4,276%. Dit is hoger dan op klassieke treasuries, en dit positieve verschil kan enkel nog meer oplopen indien inflatie resterende periode > 0%. Klopt toch iets niet aan mijn redenering? (tenzij beleggers deflatie verwachten, maar dat lijkt mij weinig waarschijnlijk)

Met de conclusie ben ik het overigens wel eens. Bescherming tegen onverwachte inflatie heeft weinig zin als de inflatie reeds verwacht wordt.

Het is wel een interessante denkoefening, want hieruit kan eenvoudig de breakeven inflation rate berekend worden. Neem even het Franse voorbeeld. Het verschil tussen de "gewone" obligatie en de inflatiegerelateerde obligatie bedraagt ongeveer 2.9%, wat dus de (door beleggers) verwachte jaarlijkse inflatie gedurende de resterende looptijd is voor de Eurozone. Als de werkelijke inflatie gedurende de resterende looptijd boven de 2.9% zit (ik hou geen rekening met kosten en belastingen), doe je voordeel met een aankoop van de inflatiegerelateerde obligatie in vergelijking met de "gewone".

Of dus ook: mocht een familielid op een kerstdiner vragen waar de Europese inflatie naartoe gaat, kunnen we daar op deze manier een antwoord op bieden (uitgaande van correcte inflatieverwachtingen door financiële markten).

EDIT: komt ook ruwweg overeen met de inflation forecasts van de ECB (3,6% in 2023, 2,1% in 2024). https://www.ecb.europa.eu/stats/ecb_sur ... cp.en.html

Re: Inflatiegerelateerde obligaties

Onder normale omstandigheden zal dat idd niet het geval zijn, na een hyperinflatie is dat niet uit te sluiten en al zeker niet wanneer het aanbod groter wordt dan de vraag. Momenteel komen we uit een periode met schaarste aan van alles en nog wat, voor een groot stuk gedreven door de naweeën van covid, stilaan gaat dat effect verdwijnen terwijl langs de andere kant de vraag sterk geremd wordt door koopkracht verlies. We gaan dus zeker buiten Europa vrij snel evolueren naar overaanbod ipv schaarste, dit zal dan een prijsdrukkend effect hebben. Voor Europa gaat de energie schaarste en onvermijdelijke economische krimp met bijhorende gevolgen (bv verdere munt ontwaarding tov dollar) een heel ander beeld opleveren, zie je ook aan het verschil tussen twee vernoemde inflatiebonds.

Re: Inflatiegerelateerde obligaties

Hadden daar gisteren nog een discussie over.

Het leven wordt steeds duurder(nu inflatie van +-9%) voeding wordt duurder.

Maar wat wanneer de inflatie daalt, kan het leven dan terug goedkoper worden ? Ik heb nooit de broodprijzen en dergelijke weten te dalen.

Het leven wordt steeds duurder(nu inflatie van +-9%) voeding wordt duurder.

Maar wat wanneer de inflatie daalt, kan het leven dan terug goedkoper worden ? Ik heb nooit de broodprijzen en dergelijke weten te dalen.

- EarthNvstr1

- VIP member

- Berichten: 6739

- Lid geworden op: 13 dec 2020

- Contacteer:

Re: Inflatiegerelateerde obligaties

De inflatie zonder energie was in augustus "slechts" 5,99%karine schreef: ↑10 september 2022, 03:05 Hadden daar gisteren nog een discussie over.

Het leven wordt steeds duurder(nu inflatie van +-9%) voeding wordt duurder.

Maar wat wanneer de inflatie daalt, kan het leven dan terug goedkoper worden ? Ik heb nooit de broodprijzen en dergelijke weten te dalen.

De inflatie van brood en granen was in augustus 12,7%, van halfvolle melk was zelfs 23%

De inflatie van televisie-apparatuur was -12,4%, van smartphones -8,8% (die zijn dus goedkoper dan een jaar geleden)

Om maar enkele voorbeelden te geven.

Een algemene inflatie van 9,94% betekent niet dat *alles* 9,94% duurder is dan vorig jaar.

Een "dalende" inflatie is niet hetzelfde als een negatieve inflatie.

Een negatieve inflatie is een prijsdaling.

Re: Inflatiegerelateerde obligaties

Een negatieve inflatie is een deflatie. Deflatie lijkt op het eerste zicht aantrekkelijk: alles wordt goedkoper en onze koopkracht stijgt. Maar in werkelijkheid is deflatie nog erger dan inflatie. Want wanneer alles goedkoper wordt stellen consumenten hun aankopen en bedrijven hun investeringen uit. Waarom zou je nu iets kopen als je het binnenkort goedkoper kunt kopen? Er wordt geen geld meer uitgegeven, de economie valt stil en we belanden in een recessie.

Re: Inflatiegerelateerde obligaties

Brood, bier en frieten gaan niet goedkoper worden, als de grondstoffen en energie daarvoor goedkoper worden wordt de bakker, brouwer en frietkot uitbater rijker. Andere zaken zoals energie, auto's, bouwmaterialen, enz... kunnen wel weer in prijs zakken. Maar hoe dan ook het leven gaat nooit meer zo "goedkoop" worden dan ervoor, het grootste deel van een inflatie opstoot blijft plakken (denk maar aan de gestegen loonkost) als definitieve geld ontwaarding. Het zal in de EU al een prestatie zijn om de inflatie terug naar een normale 2% per jaar te krijgen de komende jaren, ook dan nog wordt het leven jaarlijks duurder.karine schreef: ↑10 september 2022, 03:05 Hadden daar gisteren nog een discussie over.

Het leven wordt steeds duurder(nu inflatie van +-9%) voeding wordt duurder.

Maar wat wanneer de inflatie daalt, kan het leven dan terug goedkoper worden ? Ik heb nooit de broodprijzen en dergelijke weten te dalen.

Re: Inflatiegerelateerde obligaties

Normale inflatie voelen we niet omdat onze inkomsten geïndexeerd worden en met de prijzen meestijgen. Het is alleen wanneer we vergelijken met de prijzen van jaren geleden dat we zeggen: "Kijk eens hoe duur alles geworden is".

Re: Inflatiegerelateerde obligaties

Interessante uitleg.