Atenor

TIP

Re: Atenor

Me dunkt hetzelfde. En intussen blijven ze winstgevend.

Eigenlijk zouden ze dat schuldpapier dat aan hoge yields noteerd NU (vlak na de KV) moeten terugkopen, en niet 1 of 2 jaar wachten (en 10 of 15% meer te betalen).

Re: Atenor

Gaan ze niet doen. Atenor kijkt naar de rentevoet en niet naar de yield op hun uitstaand schuldpapier. Bij terugkopen moeten ze die nu aan de huidige hoge rentevoeten herbeleggen terwijl een daling over 1 à 2 jaar verwacht word.

Re: Atenor

Ik geloof ook dat ze er niet naar bekijken, maar denk toch dat je redenering verkeerd is.

Heb nog niet naar hun eigen verantwoording voor de kv bekeken, maar zal zeker geinspireerd zijn door beheersen van schuld% t.o.v. eigen middelen.

Er is een eenvoudige manier om schulden af te bouwen en dat is terugkopen van schuldpapier. Door korte schulden terug te kopen wordt de termijn van de gemiddelde schuld ook verlengd en is er minder "dure" herfinanciering nodig op kt.

Denk dat het te laat is voor koopjes (yields +8%) met de atenor obligaties. Who's next?

Re: Atenor

De middelen van de kapitaalverhoging (160.8 M€) gaan ze gebruiken om de leningen terug te betalen. Maar dat is de 204,4M€ van de overige leningen die dit jaar vervallen. Zie nota 21 in het jaarverslag 2022. Daarom hebben ze niet genoeg over om ook nog de obligatielening die in 2024 vervalt vervroegd terug te kopen. Volgens die nota 21 moeten ze dit jaar in totaal 358,96M€ aflossen, zie onderstaand uittreksel en kolom kortlopend max 1 jaar in de tabel bij nota 21 op blz 192 van het jaarverslag 2022.

Doel van de kapitaalverhoging van 160.8MEDe “Vlottende financiële schulden” bedroegen 358,96 miljoen euro op

31 december 2022, tegenover 355,96 miljoen euro eind 2021. Zij bevatten

het krediet in verband met het Beaulieu-project (€ 18,9 M), het saldo

van CP’s, EMTN’s en MTN’s die vervallen binnen het jaar (€ 204,4 M),

de kredieten van Hexaten, Atenor Group Participations en Atenor Long

Term Growth (€ 13 M, € 9 M en € 6,88 M), de obligatielening die in 2019

is uitgegeven en in mei 2023 vervalt (€ 20 M), 2 bedrijfsfinancieringen

(€ 70 M), de vervaldagen in 2023 van het krediet BGZ BNPP (€ 1,31 M),

huurschulden (€ 0,40 M) en de schulden bij kredietinstellingen

(€ 15,07 M).

De financiële passiva die geclassificeerd zijn als “Overige leningen”

(€ 238,78 M) betreffen zowel de obligatie-uitgiften in het kader van

het EMTN-programma als de “Commercial Papers” en “Medium Term

Notes” die Atenor SA heeft aangegaan in het kader van haar programma

CP/ MTN dat door Belfius Bank op de markt werd gebracht.

Uit het halfjaarverslag H1 2023De huidige ontwikkeling van de economische omstandigheden, de verstoringen daarvan en de daaruit

voortvloeiende stijging van de financieringskost, hebben Atenor ertoe gebracht het evenwicht tussen

eigen en vreemd vermogen te herzien. In het licht hiervan, en als onderdeel van de aangekondigde

maatregelen, stelt de raad van bestuur aan de buitengewone algemene vergadering voor om tot een

kapitaalverhoging over te gaan, met een drievoudig doel:

- de versterking van haar balansstructuur door een verbetering van de eigenvermogensratio en

de vermindering van de schuldratio, evenals de terugbetaling van bestaande leningen, wat haar

naar verwachting in staat zal stellen om de huidige en toekomstige uitdagingen aan te gaan;

- de verdere uitrol van haar bestaande projectpijplijn mogelijk te maken; en

- te kunnen inspelen op een opportunistische uitbreiding van haar internationale projectpijplij

Financieringsbeleid

Zoals eerder al werd aangekondigd, zet Atenor zijn strategie voort om de financiering op de kapitaalmarkt (CP

en EMTN) geleidelijk en gedeeltelijk te vervangen door projectfinanciering.

De nakende kapitaalverhoging (onder voorbehoud van goedkeuring door de buitengewone algemene

vergadering) zal overigens bijdragen tot het terugschroeven van de geconsolideerde schuld van de groep.

De gemiddelde gewogen rentevoet van de geconsolideerde schuld van Atenor bedraagt 3,80% (vs 2,45% in

2022).

Re: Atenor

Intekenen op k.v. of niet? Is wat laat om stukken nu nog te verkopen hè...Tycoon schreef: ↑5 oktober 2023, 14:14 De middelen van de kapitaalverhoging (160.8 M€) gaan ze gebruiken om de leningen terug te betalen. Maar dat is de 204,4M€ van de overige leningen die dit jaar vervallen. Zie nota 21 in het jaarverslag 2022. Daarom hebben ze niet genoeg over om ook nog de obligatielening die in 2024 vervalt vervroegd terug te kopen. Volgens die nota 21 moeten ze dit jaar in totaal 358,96M€ aflossen, zie onderstaand uittreksel en kolom kortlopend max 1 jaar in de tabel bij nota 21 op blz 192 van het jaarverslag 2022.

Doel van de kapitaalverhoging van 160.8MEDe “Vlottende financiële schulden” bedroegen 358,96 miljoen euro op

31 december 2022, tegenover 355,96 miljoen euro eind 2021. Zij bevatten

het krediet in verband met het Beaulieu-project (€ 18,9 M), het saldo

van CP’s, EMTN’s en MTN’s die vervallen binnen het jaar (€ 204,4 M),

de kredieten van Hexaten, Atenor Group Participations en Atenor Long

Term Growth (€ 13 M, € 9 M en € 6,88 M), de obligatielening die in 2019

is uitgegeven en in mei 2023 vervalt (€ 20 M), 2 bedrijfsfinancieringen

(€ 70 M), de vervaldagen in 2023 van het krediet BGZ BNPP (€ 1,31 M),

huurschulden (€ 0,40 M) en de schulden bij kredietinstellingen

(€ 15,07 M).

De financiële passiva die geclassificeerd zijn als “Overige leningen”

(€ 238,78 M) betreffen zowel de obligatie-uitgiften in het kader van

het EMTN-programma als de “Commercial Papers” en “Medium Term

Notes” die Atenor SA heeft aangegaan in het kader van haar programma

CP/ MTN dat door Belfius Bank op de markt werd gebracht.Uit het halfjaarverslag H1 2023De huidige ontwikkeling van de economische omstandigheden, de verstoringen daarvan en de daaruit

voortvloeiende stijging van de financieringskost, hebben Atenor ertoe gebracht het evenwicht tussen

eigen en vreemd vermogen te herzien. In het licht hiervan, en als onderdeel van de aangekondigde

maatregelen, stelt de raad van bestuur aan de buitengewone algemene vergadering voor om tot een

kapitaalverhoging over te gaan, met een drievoudig doel:

- de versterking van haar balansstructuur door een verbetering van de eigenvermogensratio en

de vermindering van de schuldratio, evenals de terugbetaling van bestaande leningen, wat haar

naar verwachting in staat zal stellen om de huidige en toekomstige uitdagingen aan te gaan;

- de verdere uitrol van haar bestaande projectpijplijn mogelijk te maken; en

- te kunnen inspelen op een opportunistische uitbreiding van haar internationale projectpijplijFinancieringsbeleid

Zoals eerder al werd aangekondigd, zet Atenor zijn strategie voort om de financiering op de kapitaalmarkt (CP

en EMTN) geleidelijk en gedeeltelijk te vervangen door projectfinanciering.

De nakende kapitaalverhoging (onder voorbehoud van goedkeuring door de buitengewone algemene

vergadering) zal overigens bijdragen tot het terugschroeven van de geconsolideerde schuld van de groep.

De gemiddelde gewogen rentevoet van de geconsolideerde schuld van Atenor bedraagt 3,80% (vs 2,45% in

2022).

Re: Atenor

Intekenen aan 5€ is volgens mij nog de enige optie om het verlies te beperken. Als hun bij de halfjaarcijfers voorgesteld plan lukt kom je er door intekenen beter uit dan niet mee te doen. In het laatste geval blijf je nog langer met koersverlies zitten.

Ze moeten er vooral in slagen om die Belfius lening "Corporate" en de CP/EMTN terug te betalen of om te zetten naar projectfinanciering zoals in hun plan aangekondigd. Zie slides 19 en 26 in de powerpoint van H1 2023: https://www.atenor.eu/wp-content/upload ... on-low.pdf

De uitstaande Green retall-obligaties vallen al onder projectfinanciering.

Ze moeten er vooral in slagen om die Belfius lening "Corporate" en de CP/EMTN terug te betalen of om te zetten naar projectfinanciering zoals in hun plan aangekondigd. Zie slides 19 en 26 in de powerpoint van H1 2023: https://www.atenor.eu/wp-content/upload ... on-low.pdf

De uitstaande Green retall-obligaties vallen al onder projectfinanciering.

Re: Atenor

Bedankt. Worden spannende-moeilijke jaren vastgoed ...Tycoon schreef: ↑5 oktober 2023, 14:54 Intekenen aan 5€ is volgens mij nog de enige optie om het verlies te beperken. Als hun bij de halfjaarcijfers voorgesteld plan lukt kom je er door intekenen beter uit dan niet mee te doen. In het laatste geval blijf je nog langer met koersverlies zitten.

Ze moeten er vooral in slagen om die Belfius lening "Corporate" en de CP/EMTN terug te betalen of om te zetten naar projectfinanciering zoals in hun plan aangekondigd. Zie slides 19 en 26 in de powerpoint van H1 2023: https://www.atenor.eu/wp-content/upload ... on-low.pdf

De uitstaande Green retall-obligaties vallen al onder projectfinanciering.

Re: Atenor

Hallo,

Ik heb nog steeds posities Atenor.

Bestaat de kans dat dit een Biocartis verhaal wordt?

Door de KV kunnen ze wellicht 2024 overbruggen, maar wat als eind 2024 de vastgoedmarkt nog niet hersteld is en de rente nog steeds hoog is? Komen ze dan opnieuw in de problemen en kan er dan een nieuwe KV volgen?

Groeten

Ik heb nog steeds posities Atenor.

Bestaat de kans dat dit een Biocartis verhaal wordt?

Door de KV kunnen ze wellicht 2024 overbruggen, maar wat als eind 2024 de vastgoedmarkt nog niet hersteld is en de rente nog steeds hoog is? Komen ze dan opnieuw in de problemen en kan er dan een nieuwe KV volgen?

Groeten

Re: Atenor

Een feit is zeker :de "ONZEKERHEID" is groot ...

Re: Atenor

De uitnodiging voor Atenor´s BAV van 6/11/2023:staat vandaag in De Tijd. Je vindt die ook alle documenten voor die BAV op https://www.atenor.eu/nl/investeerders/ ... rgadering/

Lees zeker de oproep eens door. Ga je niet akkoord met een uitgifteprijs beneden de fractiewaarde moet je bij punten 3 en 4 tegenstemmen. Al is het maar als een signaal.

Wil je geen geld meer toestoppen kan je al uw rechten verkopen of cashloos op de KV intekenen. Je moet wel uiterlijk de laatste beursdag van de KV beslissen want niet uitgevoerde/verkochte rechten worden waardeloos, zie voorstel tot besluit KV in agendapunt 3.

Lees zeker de oproep eens door. Ga je niet akkoord met een uitgifteprijs beneden de fractiewaarde moet je bij punten 3 en 4 tegenstemmen. Al is het maar als een signaal.

Wil je geen geld meer toestoppen kan je al uw rechten verkopen of cashloos op de KV intekenen. Je moet wel uiterlijk de laatste beursdag van de KV beslissen want niet uitgevoerde/verkochte rechten worden waardeloos, zie voorstel tot besluit KV in agendapunt 3.

-

huisjetuintjefiets

- Verbannen Gebruiker

- Berichten: 1642

- Lid geworden op: 20 mar 2022

Re: Atenor

Uit het verslag van de RvB blijkt dat ze ook nu gokken dat maar 28% van.de minderheidsaandeelhouders hun rechten uitoefenen en intekenen op de KV aan 5€/aandeel.

Daarnaast is de inschrijvingsverhouding (13/3) of 4,33 nieuwe aandelen/voorkeurrecht of 65€/3 rechten of 21,67€/recht. Met in totaal 7,425.010 voorkeurrechten volgens agendapunt 3.

Daarnaast is de inschrijvingsverhouding (13/3) of 4,33 nieuwe aandelen/voorkeurrecht of 65€/3 rechten of 21,67€/recht. Met in totaal 7,425.010 voorkeurrechten volgens agendapunt 3.

Met die verhouding wordt bij uitoefening van alle bestaande rechten 160.875.220€ opgehaald in ruil voor 32.175.044 nieuwe aandelen. Niet deelnemen aan de KV geeft een verwatering van 81,25%Tijdens de openbare onderschrijvingsperiode kunnen de houders van wettelijke voorkeursrechten op de nieuwe aandelen inschrijven tegen de volgende verhouding: dertien (13) nieuwe aandelen voor drie (3) wettelijke voorkeursrechten (de "Onderschrijvingsverhouding"). Onder voorbehoud van de relevante wettelijke bepalingen, i. zullen de wettelijke voorkeursrechten recht geven om in te schrijven op de nieuwe aandelen tegen de Onderschrijvingsverhouding. De wettelijke voorkeursrechten mogen niet gebruikt worden om fracties van nieuwe aandelen te onderschrijven, indien van toepassing. Het zal evenmin mogelijk zijn om nominatieve voorkeursrechten en gedematerialiseerde voorkeursrechten te combineren om nieuwe aandelen te onderschrijven. Het zal evenmin mogelijk zijn om gedematerialiseerde voorkeursrechten op andere effectenrekeningen te combineren om nieuwe aandelen te onderschrijven. ii. kunnen de aandeelhouders van de Vennootschap of personen die wettelijke voorkeursrechten hebben verworven en niet voldoende wettelijke voorkeursrechten bezitten om een rond aantal nieuwe aandelen te onderschrijven tegen de toepasselijke Onderschrijvingsverhouding, tijdens de openbare onderschrijvingsperiode, ofwel bijkomende wettelijke voorkeursrechten verwerven om in te tekenen op nieuwe aandelen tegen de toepasselijke Onderschrijvingverhouding, ofwel kunnen ze hun wettelijke voorkeursrechten volledig of gedeeltelijk overdragen.

- EarthNvstr1

- VIP member

- Berichten: 6939

- Lid geworden op: 13 dec 2020

- Contacteer:

Re: Atenor

Kapitaalverhoging: https://www.atenor.eu/nl/investeerders/ ... verhoging/

- EarthNvstr1

- VIP member

- Berichten: 6939

- Lid geworden op: 13 dec 2020

- Contacteer:

Re: Atenor

ATENOR(SUB)C19

Re: Atenor

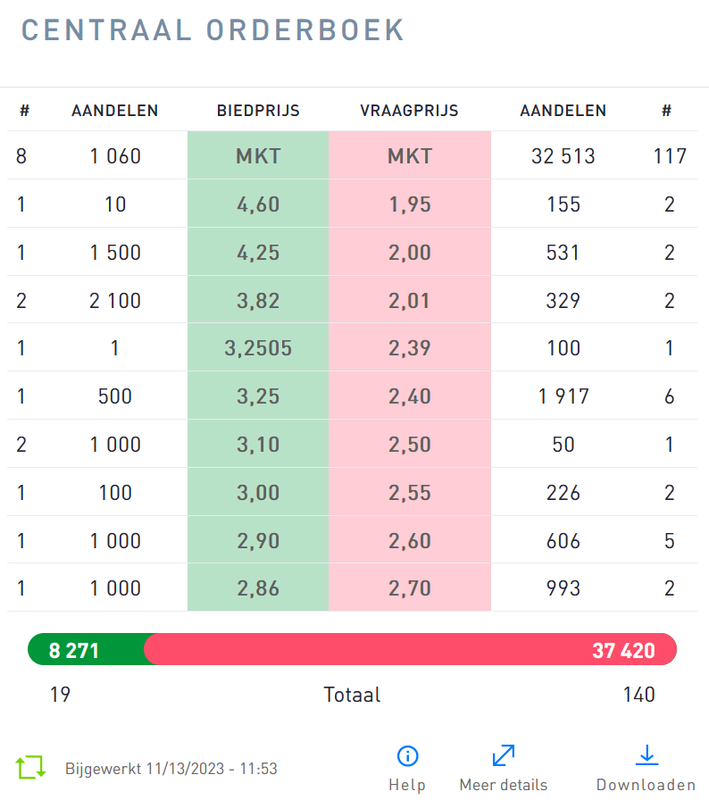

Nog steeds geen handel in de rechten. De spread is nu 5,16€ bij een biedprijs van 6,66€, zie https://live.euronext.com/en/product/eq ... 84876-XBRU

De beleggers, traders en marktmakers zijn er een spelletje collar breach en 3 minuten trading halts "reserved" op Euronext aan het spelen. Zie https://www.euronext.com/en/for-investo ... safeguards

De beleggers, traders en marktmakers zijn er een spelletje collar breach en 3 minuten trading halts "reserved" op Euronext aan het spelen. Zie https://www.euronext.com/en/for-investo ... safeguards